PERSONNES HANDICAPES OU INVALIDES

Les aides du Fisc

Une famille qui accueille une personne personne titulaire d’une carte d’invalidité, même non parente ( comprise dans le foyer fiscal de la famille chez qui elle vit ) ouvre droit à une part entière. Les revenus de la personnes invalide sont ajoutés à ceux de la famille qui l’accueille.

La demi-part pour parent isolé est accordée au parent invalide, même s’il ne vit pas seul .

Les titulaires de la carte d’invalidité au moins égal à 80% peuvent bénéficier d’une demi-part supplémentaire.

Idem pour une pension d’invalidité à 40% au moins, pour accident de travail.

L’avantage va jusqu’à 2997€, pour les revenus de 2012 pour la demie-part additionnelle liée à l’invalidité de la personne à charge, en plus de sa demie part retenue dans la limite générale de 2000€ , pour les revenus de 2012, soit un possible avantage en impôt de 5253€ pour les revenus de 2012. ( Cocher la case de votre déclaration ). De manière complémentaire, une réduction d’impôt de 997€ peut s’appliquer ( article 197 I-2 aliméa 4 du CGI ).

Un crédit d’impôt de 25% s’applique au montant des dépenses relatives aux équipements spécialement conçus pour les personnes âgées et handicapées.

L’article 18 ter figurant à l’annexe IV du code général des impôts fixe la liste des équipements spécialement conçus pour les personnes âgées ou handicapées et ouvrant droit à l’avantage fiscal.

Ces équipements sont :

Les équipements sanitaires attachés à perpétuelle demeure : éviers et lavabos à hauteur réglable ; baignoires à portes ; surélévateur de baignoire ; siphon dévié ; cabines de douches intégrales ; bacs et portes de douche ; sièges de douche muraux, w-c adaptés aux personnes handicapées, surélévateur de w-c.

Les équipements sanitaires attachés à perpétuelle demeure : éviers et lavabos à hauteur réglable ; baignoires à portes ; surélévateur de baignoire ; siphon dévié ; cabines de douches intégrales ; bacs et portes de douche ; sièges de douche muraux, w-c adaptés aux personnes handicapées, surélévateur de w-c.

Les autres équipements de sécurité et d’accessibilité attachés à perpétuelle demeure : appareils élévateurs verticaux comportant une plate-forme aménagée en vue du transport d’une personne handicapée et élévateurs à déplacements inclinés spécialement conçus pour le déplacement d’une personne handicapée ; mains courantes ; barres de maintien ou d’appui ; appui ischiatique ; poignées de rappel de portes ; poignées ou barre de tirage de porte adaptée ; barre métallique de protection ; rampes fixes ; systèmes de commande, de signalisation ou d’alerte ; dispositifs de fermeture, d’ouverture ou systèmes de commande des installations électriques, d’eau, de gaz et de chauffage ; mobiliers à hauteur réglable ; revêtement de sol antidérapant ; revêtement podotactile ; nez de marche ; protection d’angle ; revêtement de protection murale basse ; boucle magnétique ; système de transfert à demeure ou potence au plafond.

Les autres équipements de sécurité et d’accessibilité attachés à perpétuelle demeure : appareils élévateurs verticaux comportant une plate-forme aménagée en vue du transport d’une personne handicapée et élévateurs à déplacements inclinés spécialement conçus pour le déplacement d’une personne handicapée ; mains courantes ; barres de maintien ou d’appui ; appui ischiatique ; poignées de rappel de portes ; poignées ou barre de tirage de porte adaptée ; barre métallique de protection ; rampes fixes ; systèmes de commande, de signalisation ou d’alerte ; dispositifs de fermeture, d’ouverture ou systèmes de commande des installations électriques, d’eau, de gaz et de chauffage ; mobiliers à hauteur réglable ; revêtement de sol antidérapant ; revêtement podotactile ; nez de marche ; protection d’angle ; revêtement de protection murale basse ; boucle magnétique ; système de transfert à demeure ou potence au plafond.

Il est nécessaire que les équipements soient fournis par la même entreprise et qu’elle vous remette une facture détaillée. Ouvrent également droit à un avantage fiscal les dépenses relatives aux travaux prescrits aux propriétaires par un plan de prévention des risques technologiques.

Le montant du crédit d’impôt

Le plafond de dépenses est de 5 000 € pour une personne célibataire, veuve ou divorcée et de 10 000 € pour un couple marié ou pacsé. Il est majoré de 400 € par personne à charge. Ce montant est divisé par deux lorsqu’il s’agit d’un enfant réputé à charge égale de l’un et l’autre de ses parents vivant séparément.

UNE HOSPITALISATION DE LONGUE DURÉE PEUT RÉDUIRE VOS IMPÔTS

Les personnes qui font un séjour dans un établissement d’hébergement des personnes âgées ou dépendantes, ou dans une unité de soins de longue durée d’un établissement hospitalier de santé ont droit à une réduction d’impôt .

L’économie réalisée se chiffre jusqu’à 2500€ par personne concernée ( 5000€ pour un couple ) : 25% des dépenses, retenues jusqu’à 10 000€ par an et par personne hébergée, même si l’hébergement ne dure pas une année entière ( art.199 quindecies du CGI ).

Revenus exonérés :

- Allocation de logement

- Aide Personnalisée au Logement

- Allocation Adulte Handicapé

- Prestation de Compensation du Handicap

- Revenus sous forme de dommages et intérêts perçus suite à une condamnation judiciaire ( après accident )

Un abattement spécial peut être appliqué sur le revenu global des personnes titulaires d’une carte d’invalidité à revenu modeste. ( IL s’élève à 2311€ si votre revenu net de 2012 n’excède pas 14 220 euros , 1156 euros si votre revenu net global est compris entre 14 220 et 22930€ ) .

Taxe foncière 2015 : exonération et dégrèvement

La taxe foncière 2015 peut faire l’objet d’une exonération ou d’un allégement, voire encore d’un plafonnement, notamment pour la résidence principale. La loi prévoit en effet plusieurs cas d’exonération de taxe foncière ou de dégrèvements, par exemple en faveur des personnes invalides ou âgées de plus de 75 ans, ou encore pour certains types de biens.

Sont exonérées de taxe foncière pour leur résidence principale :

- les titulaires de l‘allocation supplémentaire d’invalidité sans aucune condition de ressources ;

- les titulaires de l’Aspa (allocation de solidarité aux personnes âgées, anciennement minimum vieillesse) sans aucune condition de ressources ;

- les titulaires de l’allocation aux adultes handicapés sous condition de ressources ;

- Les personnes âgées de plus de 75 ans sous condition de ressources.

Dans un arrêt du 20/10/2000, le Conseil d’Etat a considéré que les personnes âgées de plus de 75 ans concernées pouvaient également bénéficier de l’exonération de taxe foncière pour leur habitation secondaire.

Dans les couples mariés, la condition d’âge ou de handicap peut n’être remplie que par l’un des conjoints.

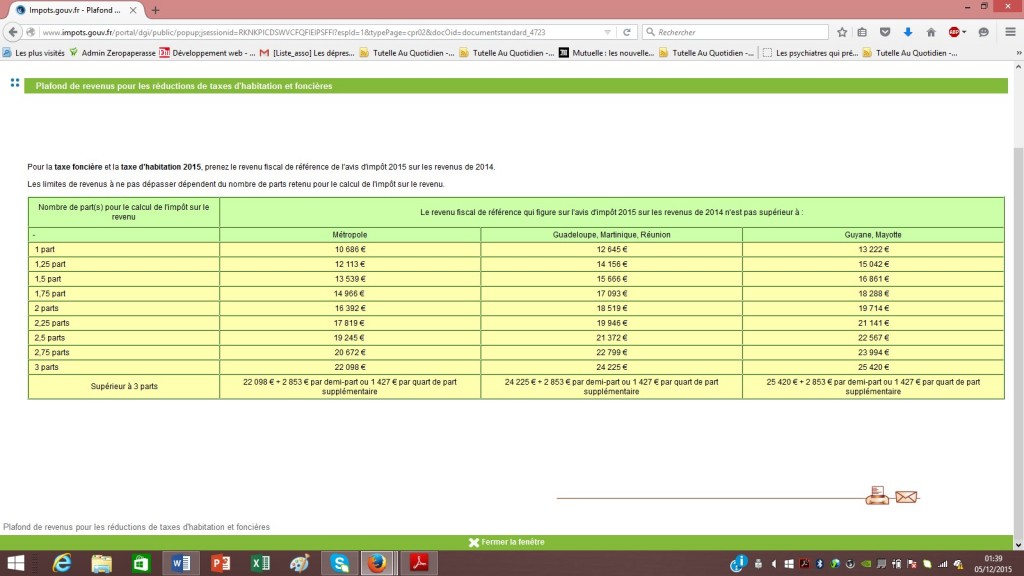

Plafonds taxe foncière de 2015

Plafonnement pour la résidence principale

Certains contribuables peuvent bénéficier d’un plafonnement de leur taxe foncière pour leur résidence principale. Leur revenu fiscal de référence ne doit pas dépasser les plafonds suivants :

Plafonds 2015

- 25 130 € pour la première part de quotient familial + 5 871 € pour la première demi-part supplémentaire + 4 621 € pour les autres demi-parts.

Pour être exonéré de taxe foncière en 2015, le revenu de référence ne doit pas dépasser 10 686 € pour la première part + 2 853 € pour chaque demi-part supplémentaire.

TAXE D’HABITATION ET CONTRIBUTION A L’AUDIOVISUEL PUBLIC

| Une exonération totale des taxe d’habitation, contribution à l’audiovisuel public et taxe foncière de votre habitation principale est accordée aux personnes en situation de handicap sous certaines conditions. Si vous accueillez sous votre toit un ascendant en situation de handicap, un abattement sur la taxe d’habitation est également prévu.Ces exonérations vous sont accordées sans démarche de votre part. |

|

L’exonération totale pour la taxe d’habitation et la contribution à l’audiovisuel public relatives à la résidence principale est réservée aux personnes :

– En matière de taxe d’habitation, vous pouvez également bénéficier d’un abattement si vous accueillez sous votre toit un ascendant (parent ou grand-parent) infirme, c’est-à-dire ne pouvant subvenir aux nécessités de l’existence), dont le revenu fiscal de référence ne dépasse pas un certain montant (se reporter aux plafonds, rubrique « En savoir plus » en bas de page). – Un abattement supplémentaire peut être appliqué sur délibération des collectivités locales. L’abattement est de 10% de la valeur locative moyenne. Il concerne les personnes suivantes : Pour en bénéficier, il vous faut adresser à votre centre des finances publiques (service des impôts des particuliers) une déclaration (1206-GD-SD) accompagnée des justificatifs de votre situation au plus tard le 31 décembre de l’année précédente (pour bénéficier de l’abattement sur la taxe d’habitation payée en N, la déclaration devait être envoyée au plus tard le N-1). |

Primes de contrat de prévoyance rente survie et contrat épargne handicap

Cette souscription ouvre droit à réduction d’impôt égale à 25% du montant de la prime dans la limite de 1525€ majorée de 300€ par enfant à charge et 150€ par enfant en résidence alternée, ceci même si les parents ne comptent pas à charge leur enfant en situation de handicap pour l’impôt sur le revenu.

Pour avoir droit à cette réduction d’impôt :

- Le contrat rente survie doit garantir, au décès du souscripteur, le versement d’un capital ou d’une rente viagère à l’enfant en situation de handicap.

- Le contrat épargne Handicap : doit être conclu pour une durée effective d’au moins de 6 ans et le contribuable doit être atteint au moment de sa souscription d’une infirmité l’empêchant de se livrer à une activité professionnelle dans les conditions normales de rentabilité,

- doit garantir le versement d’un capital ou d’une rente viagère . ( Joindre à la déclaration fiscale, le certificat de la compagnie d’assurance )

L’EMPLOI D’UNE AIDE A DOMICILE

LES SERVICES AUX PERSONNES

Les besoins d’accompagnement ne cessent de croître. Deux facteurs contribuent essentiellement à cette progression de la demande : le vieillissement et les droits des personnes handicapées.

Pour vous aider dans votre vie quotidienne, ZEROPAPERASSE peut vous aider à faire appel à un salarié à domicile. Que vous l’employiez directement ou par l’intermédiaire d’une association ou d’une entreprise agréée, vous pouvez bénéficier d’une diminution de votre impôt.

Les trois modes

NATURE DE L’AVANTAGE FISCAL

Vous pouvez bénéficier :

- d’un crédit d’impôt si vous avez exercé une activité professionnelle ou si vous étiez inscrit comme demandeur d’emploi pendant une durée minimum de 3 mois durant l’année de paiement des dépenses. Si vous êtes en couple, les deux personnes doivent remplir une des conditions ( ou seulement un membre du couple si l’autre est atteint d’un handicap ).

- d’une réduction d’impôt si vous ne remplissez pas ces conditions. Ainsi, par exemple, vous bénéficiez d’une réduction d’impôt si vous êtes retraité ou si vous employez un salarié au domicile d’un de vos ascendants qui remplit les conditions pour bénéficier de l’allocation personnalisée d’autonomie APA.

La réduction d’impôt viendra diminuer l’impôt à payer jusqu’à le rendre nul. Elle ne pourra pas aboutir à une restitution.

En revanche, si le montant du crédit d’impôt excède l’impôt à payer, la différence vous sera remboursée.

Dans le cas où vous choisissez de déduire de votre impôt sur le revenu les frais d’emploi d’un salarié travaillant au domicile d’un ascendant, vous ne pouvez pas déduire la pension alimentaire versée à cet ascendant (y compris pour les dépenses supportées pour son compte au-delà des frais d’emploi du salarié à domicile).

DÉPENSES PRISES EN COMPTE

Les dépenses ouvrant droit à la réduction ou au crédit d’impôt sont :

- les salaires nets versés au salarié qui ont donné lieu au paiement de cotisations de sécurité sociale (ou qui en sont exonérés) et les cotisations sociales y afférentes, si vous employez directement un salarié ;

- ou les sommes facturées par une association ou une entreprise agréées par l’État ou un organisme conventionné au titre de l’aide sociale, en cas de services rendus par de telles associations ou organismes ;

- après déduction de toutes les aides versées par des organismes publics ou privés pour aider à l’emploi de salariés à domicile.

Il s’agit notamment de l’allocation personnalisée d’autonomie (APA), de la prestation d’accueil du jeune enfant (PAJE), de l’aide financière au titre des services à la personne versée par le comité d’entreprise ou l’entreprise exonérée d’impôt sur le revenu dans la limite de 1 830 €.

MONTANT DE L’AVANTAGE FISCAL

La réduction ou le crédit d’impôt est égal à 50 % du montant des dépenses effectivement supportées (salaires et charges sociales ou sommes versées à un organisme), dépenses limitées à :

- 12 000 € par an majorée de 1 500 € par enfant à charge, par membre du foyer âgé de plus de 65 ans et, uniquement pour le calcul de la réduction d’impôt, par ascendant âgé de plus de 65 ans susceptible de bénéficier de l’APA. Ce plafond majoré ne peut pas excéder 15 000 €.

- ou de 20 000 € si vous ou l’un des membres de votre foyer fiscal êtes titulaire de la carte d’invalidité d’au moins 80 % ou d’une pension d’invalidité de 3ème catégorie ou du complément d’allocation spéciale. Aucune majoration possible dans ce cas.

| La limite est portée de 12 000 € à 15 000 € pour la première année où vous employez directement un salarié à domicile (18 000 € en cas de majorations). |

SI VOUS PAYEZ PAR CHÈQUE EMPLOI SERVICE UNIVERSEL ( CESU )

Si vous payez votre salarié avec des chèques emploi-service universel (CESU), vous bénéficiez de la réduction ou crédit d’impôt dans le mêmes conditions, quelles que soient la durée hebdomadaire de travail et la durée du contrat du salarié.

Vous devez justifier du paiement des salaires et cotisations sociales, de l’identité des personnes et du montant des sommes acquittées à l’association ou l’entreprise agréées ou à l’organisme habilité.

Si vous déclarez en ligne, les montants versés avec le CESU en tant qu’employeur sont préaffichés sur votre déclaration

A NOTER

|